最近美國小盤股板塊太火,所以美國各路財經媒體也在各種分析這個小盤股到底為啥牛,怎麼投資咧。

著名的財經網站MarketWatch便深入分析了一下,首先比較了一下標普600小盤股指數和羅素2000指數,投資美國小盤股,建議選擇掛鉤前者的IJR,而非掛鉤後者的IWM

自從2008年以來,從完全收益來看,標普600指數的累積收益遠好於羅素2000指數。 具體數字對比來看,近15年,標普600指數的累積收益高達488%,比羅素2000指數的378%多了一百多個點。

具體到標普600指數的板塊呢?

我們可以看到,最牛的還是醫藥股,今年美國小盤股板塊的漲勢,主要就是小藥股和小能源股的貢獻。

我們可以看到,小藥股這一細分板塊15年的累積收益高達1037%,相當於年化收益率17.59%,相當了得。

而從近5年來看,信息技術、工業、金融、公用事業板塊也表現出色。

具體到小藥股,從2013年到2014年,我還記得當時中國的美股投資者那是相當流行炒小藥股啊。

其實,大部分人不懂很多公司幹啥的,就是賭,特別是美國藥監部門公佈藥物臨床檢測結果的日期是公開的,所以這玩意兒就跟博彩一樣,很多人專門提前買這些藥物相關公

司股票,就賭它通過,因為藥股,特別小藥股的特點就是這樣,一旦通過股價暴漲幅度都是幾十個點起,甚至一天超過一百個點,但是一旦不通過,一天腰斬都有可能。

當然,結局你也可以預料,特別伴隨2015年下半年的藥股暴跌,玩這種套路的大部分人都賠的很慘。

所以,如果你投資小藥股,選擇ETF會相對靠譜一些,比如正是掛鉤美國標普小盤股指數醫療保健板塊的基金PSCH。

我們比較下PSCH與美國生物製藥小盤股為主的XBI,以及美國醫療保健板塊的XLV在今年的表現,可以看到很明顯,PSCH表現更加強勁,今年漲幅近27%。

而在小盤股的解析上,《華爾街日報》也對今年小盤股分板塊做了分析,但是其角度是與同樣板塊的大盤股進行對比。

可以看到,大盤股和小盤股大部分時候當然趨勢是一致的,但是今年整體而言,向上的板塊中,小盤股行情更好。

伴隨著中美貿易戰陰雲暫時消散,美國股市看起來進入了一個反彈期,而同時美元漲勢不減。

所以,這個時候如果你沒有美股賬號,倒是不妨嘗試國內投資美國市場的人民幣計價的QDII產品,除了從美股反彈中賺一波外,也從美元升值中再得些紅利。

原理還是此前介紹的,QDII產品不管國內怎麼募集的,在美國股市投資都要用美元,持有的是美元資產,而在這些產品以人民幣計價的時候,因為美元升值,自然同樣的美

元資產可以“換”得的人民幣就增多了。

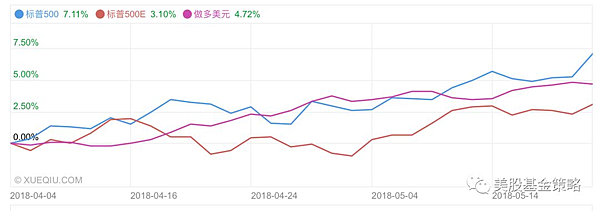

這是博時基金發行的標普500指數基金(代碼:513500,圖中藍線)與SPY的比較,可以看到最近1個月其收益比SPY多4個點,多出來的收益部分很大程度就是匯率引起的,為此我還加了一個基金對比,那就是做多美元指數的UUP,可以感受一下。

而美元升值之下,新興市場也繼續承受壓力。

自從4月16日以來,美元對全球主要貨幣均產生巨大升值,而新興市場貨幣壓力尤其大,阿根廷比索、土耳其里拉、墨西哥比索均貶值幅度巨大。

而這種壓力也傳導到股市,去年表現出色的MSCI新興市場指數今年1月底達到高點後就一路向下,如今更是已經將今年10%的漲幅全部折掉,收益轉負。

在目前的市場環境下,新興市場脆弱的一面將充分暴露,今年確實需要放低對新形市場的期待,降低配置比例。

當然,市場總有漲跌週期,關鍵還看長期趨勢,比如科技股估值再高,投資者還是願意扔錢進去,原因無他,科技公司成長性強勁,不斷有眼前的營收增長,還有面向未來的

技術演進。

而最近另一市場傳統勢力也是捲土重來,那就是油氣板塊,伴隨油價接連上漲,相關公司也是有重拾舊山河的架勢。

一張1970年代中到現在,油氣公司、科技公司、包含了十大互聯網巨頭的FANG+指數公司在全球市場市值佔比的比較也是令人感慨。

在1980年左右,油氣公司可謂達到了其經濟影響力巔峰,佔去了全球公司市值的23%左右。

而此後,油氣公司勢力是一年不如一年,而科技公司卻迎來一波非理性繁榮,在2000年互聯網泡沫高峰期,這些所謂的科技公司們佔去了全球公司市值的24%,接著就是我

們熟知的崩塌。

而如今,又一波具有紮實需求基礎的科技浪潮襲來,油氣公司則在2008年金融危機後就遭受重創,2014年的油價暴跌更是雪上加霜,其市值佔比再度被科技公司超過,

而FANG+的十家公司就佔據了全球市值的5%,科技大公司時代可不是說著玩兒的,這就是現實。

而伴隨油價上漲,我們也注意到油氣公司勢力有所反彈,但是似乎在全球公司市值份額的反彈並不大。

原因一方面是科技公司漲的更持續而強勢,另一方面還在於油氣公司的反彈,主要得益於限產背景下的油價上漲,對於油價,大家當然樂於在這個情況下去炒高,

但是對於公司,投資者還是狐疑的。

畢竟,油價作為周期性商品,漲幅也有階段性天花板,還有新能源持續的競爭,油氣公司的未來依然令人生疑。

我們可以對比美國油氣板塊基金XLE和掛鉤美油價格的USO,近一年來,可以看到XLE明顯是沒有跟上USO漲幅的,這也是在2014年油價下跌後提過的,如果此後油價出現反

彈,買掛鉤油價的產品,因為表現更敏感。而如果油價到了一個階段性閾值,但是也沒接著大跌,市場需求又比較堅挺,這個時候投資油氣公司更佳,因為他們可以提升效能

增加利潤。

當然,投資標的的選擇也要看你的投資風格和判斷,如果你的能力圈本身在科技股上面,也不必放過這個金礦,非要去湊油氣投資的熱鬧。

【2018 美股投資】重磅再出擊~美股券商Firstrade (第一證券)大幅下調交易傭金至$2.95 每筆股票/ETF交易傭金(不限股數)從$4.95 下調至 $2.95,降幅超過40%。 每個期權合約從$0.65 下調至 $0.50,降幅超過 23%

【2018 外匯交易】英國最佳2大外匯經紀商實時點差比較(LMAX vs. Darwinex)

【2018 美股投資】重磅再出擊~美股券商TDAmeritrade大幅下調交易手續費至$6.95 每筆股票/ETF交易傭金(2018最新優惠活動)

2018 最新微牛證券(WeBull)優惠請詳閱--->最新優惠活動

最新老虎證券(Tiger Brokers)優惠請詳閱--->最新優惠活動

【2018 外匯交易】五點理由,你為什麼應該與英國FCA監管的外匯經紀商進行交易

內容僅供參考,本網站不涉及任何經營和推薦,所有內容皆可在網路和官網搜尋並找到資料,投資前請謹慎評估,本人不負任何責任 免責聲明 » 凡本網站註明來源網絡或其他網站,均為轉載稿,本網轉載出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其內容的真實性,也不構成任何投資建議。對於訪問者根據本網站提供的信息所做出的一切行為,本網站不承擔任何形式的責任。本網站僅提供經濟信息,並僅供參考;亦不提供證券、基金、銀行、保險、金融任何業務與服務;不推薦任何相關商品和服務;不與任何人簽署任何海外證券投資協議,不進行海外金融產品交易,不接受任何人投資資金。

留言列表

留言列表