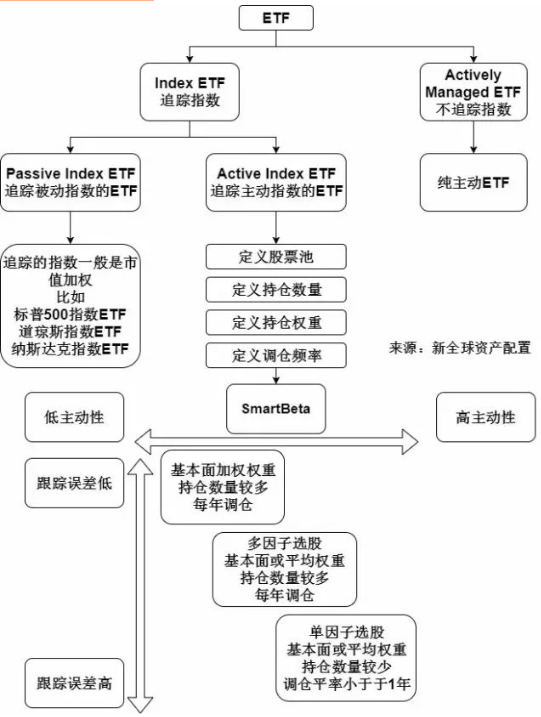

現在整個ETF市場裡充斥著這些詞彙:指數ETF【Index ETF】,SmartBeta,因子ETF【Factor ETF】,主動ETF【Active ETF】,被動ETF【Passive ETF】。

這麼多不同的詞彙和概念,不僅投資人弄不清楚,很多追踪這個行業的新聞記者也弄不清楚。

比如有幾篇文章在談論美國市場上現在有超過了7000個指數(Index),指數的數量甚至超過了市場上的股票總和。

作者最後的出結論是,大家都在搞指數基:主動管理不好做、跑不贏大盤了,所以大家就都去做指數投資了。

“如果你戰勝不了指數,那麼你就去擁抱指數吧”。

這裡其實有很多的誤區(迷思)

誤區(迷思)一:把指數(Index)與被動管理(Passive Investment)直接對等

這裡最大的誤區,就是把指數直接當成了被動(Index = Passive),然而這是完全錯的。

指數(Index),跟主動(Active)和被動(Passive),完全是2個概念。

指數,代表的就是一籃子股票的集合,比如我們天天說的標普500指數,就是500只美國市值最大的股票的集合。

指數,只是一種組合股票方式的統稱。

一個指數,是被動型,還是主動型,要看4個方面:

- 什麼股票能夠進入這個指數:是按照市值來選,還是按照行業來分,還是按照某種量化因子?

- 指數持倉的股票數量:是1000支,還是500支,還是5支?

- 指數內股票的權重如何決定:是按市值加權(市值越大,權重越大),還是等權重(每支股票平均權重),還是按照風險高低(過往波動性越高,權重越低)?

- 指數調倉頻率:是每天再平衡,還是半年,還是一年調一次?

以上這4種條件的組合,會讓一個指數表現出不同的屬性,也是我們看這個指數是被動還是主動的根據。

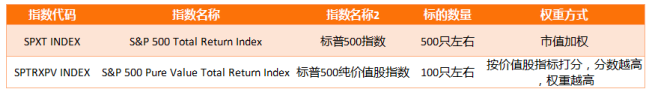

比如下面這個2個指數,從2009年初到現在,表現差異非常大。

2者都同為指數,為何區別如此之大?因為這2個指數的構建方式不同

標普500純價值股指數(SPTRXPV Index)在標普500的基礎上,減少了持倉數量,而且用公司的基本面指標作為個股的權重的計算因素,通過規則,進行了比較主動的管理,使得這個指數帶有了價值策略敞口。

在過去的9年間,大幅跑贏大盤,年化19.64% vs 14.88%。

所以,指數投資(Index Investing),不等於被動投資(Passive Investing)

誤區二:ETF就是指數投資

那麼有人說,你跟我說這麼多指數的事做什麼,你開頭不是寫了一堆xxx ETF嗎?那麼我們來講講ETF。

很多朋友通常都認為,買ETF就是指數投資(Index Investing,或者說買指數基金(Index Fund),就是被動投資(Passive Investing)。其實,這也都是錯誤的。

ETF,是追踪某支指數的一個基金,比如SPY,就是追踪標普500指數的ETF。

因為投資人不能直接購買指數,如果投資人想要獲得這個指數的風險敞口,可以通過購買追踪這個指數的ETF來實現。

所以問題就來了,一個ETF,是主動型還是被動型,必須要看這個ETF追踪的是什麼指數。

因為,從上面的栗子可以知道,指數是分主動和被動的。

比如追踪上述2支指數的ETF,他們的表現,就基本會跟其追踪的指數表現相同。

那麼既然追踪的指數(主動或者被動)不同,這些ETF的表現就會不同。

所以,追踪某個指數的ETF,並不一定是被動管理型ETF。

實際上在美國,也有一部分ETF是不追踪任何指數的。

這些不追踪任何指數的ETF,被稱為(Actively Managed ETF),是非常主動的ETF,基本就是一個套著ETF外殼的共募基金,基金經理可以完全按照自己的風格,來調整倉位。

按照數量來算的話,這些不跟踪任何指數的ETF佔整個美國ETF市場大概5%左右。

純主動型ETF的代表為PIMCO的MINT (PIMCO Enhanced Short Maturity ETF),市值42億美元。

從業人員的角度來看,市面上95%的ETF,都是屬於指數型ETF(Index ETF),因為這95%的ETF,都追踪某個指數。

但是籠統叫指數型ETF,真的是讓我這個從業人員很難受的一件事,因為根據指數的不同,這個ETF可以是非常主動的,也可以是非常被動的。

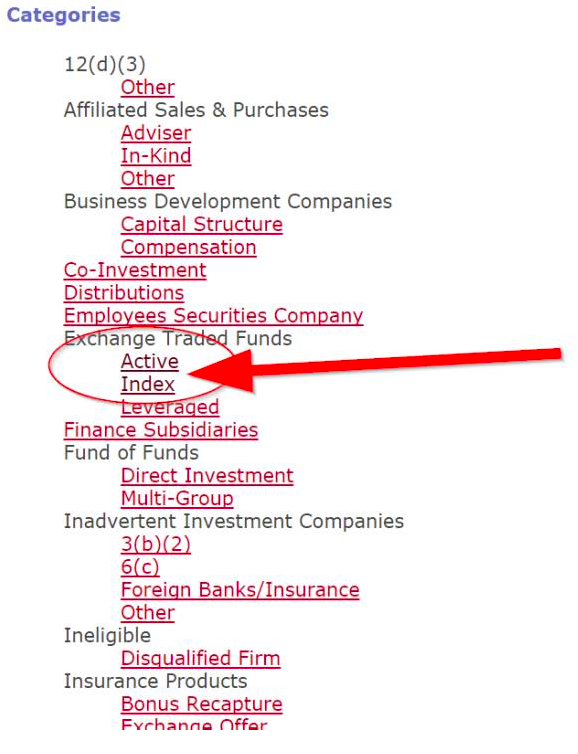

上面這個2個大坑其實主要是SEC埋下的,在SEC的ETF法案裡,只有3類:

根據SEC的解釋(簡要)

Active:可以選擇不跟踪指數的ETF豁免法案

Index:必須跟踪指數的ETF豁免法案

Leveraged:槓桿型

所以美國的監管機構從自身法案設計上就有問題,除了槓桿型以外,只有Active和Index兩種豁免法案,所以導致整個美國ETF行業,到現在還有很多行業分析員,直接把指數(Index)的對立面,當成了主動(Active)。

正確的分類應該是這樣的

誤區三:SmartBeta,都很Smart。

現在市面上充斥著SmartBeta這個詞,大家聽起來都神乎其神,外加中文翻譯為“聰明的貝塔”,很多投資人一听就覺得這個東西牛。

其實,SmartBeta最早誕生的時候,其目的是為了突破傳統的市值加權方法,尋找新的不以市值加權為目的的組合方式,以求賺取超額收益(也就是跑贏以市值加權為組合方式的指數)。最早的口號是“低費用,高超額收益”。

時過境遷,17年的時間,SmartBeta成長到現在,數量上已經超過300支。

圖片來源:Virtu Financial

相當一部分的SmartBeta已經淪為了美國ETF公司進行噱頭銷售(名字好聽)和增加管理費(改變了權重方式,有藉口收費)的一大手段,偏離了其最早的初衷。

比如最早的2支SmartBeta ETF是iShare基於羅素公司發布的羅素1000價值股指數ETF(IWD)和羅素1000成長股指數ETF(IWF)的2支ETF,成立於2000年5月。

2支基金的構建方式很簡單:通過3種指標(市淨率、分析員預測的2年期成長性、過去5年每股淨銷售增長率)打分,並且用分數高低來確實定權重。

我們來看看這2支元老級的SmartBeta ETF歷史上的表現。

$IWB$ =羅素1000 ETF(比較基準);$IWD$ =羅素1000價值股ETF;$IWF$ =羅素1000成長股ETF

這表現太明顯了, 羅素價值ETF的年化是6.79%,成長是3.85% ,而作為被動型指數的羅素1000ETF,年化為5.64%。

羅素成長股ETF,簡直就是在開玩笑,過去17年間遠遠差於羅素1000,也遠遠差於羅素價值股ETF。

這2支SmartBeta ETF的管理費都是0.20%,高於羅素1000 ETF的0.15%。你想過了這麼多年,這個表現這麼差的成長股ETF,規模應該會一直往下掉吧,可是這個市場水太深。

羅素1000成長股ETF和價值股ETF,到目前為止的規模竟然不相上下,均在360億美元左右!這個羅素成長股ETF,還真是主動管理(求輸),真是誰買誰SB。

話說回來,SmartBeta裡面還是有些好ETF的,不要一板子拍死,請參看末尾的延伸閱讀。

誤區四:被動和主動,是絕對的

其實在這個市場上的被動和主動,沒有絕對,只有相對之說。

比如,我告訴你有一個指數的製定方式必須遵守以下3個條件:

- 用市值加權的方式來計算每支股票的權重,這裡面就隱含了動量(momentum)這個風險敞口。因為漲的越多的股票,其市值就相對越大。

- 基本面條件限制:進入這個指數的公司,必須過往連續4個季度的EPS之和為正,和通過流動性測試。

- 人為主觀選股:有一個投資委員會,每個月開會,能夠決定這個股票到底算不算美國的、上述基本面條件是不是可以豁免、需不需要更換指數內的股票等。

你會覺得這個是被動型指數嗎?其實,這些是標普500(系列)指數$SPY$的編制條件,但這看起來完全就是走主動管理的節奏。

雖然有這麼多的基本面和主觀條件,但這並不妨礙標普500指數成為大家公認的美股市場基準指數之一。

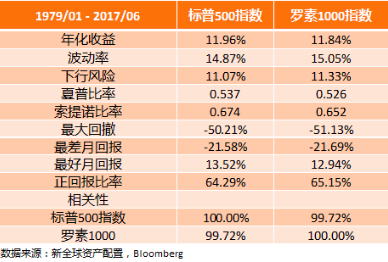

下面我們拿羅素1000指數,跟標普500指數做個比較。

我們看到這2個指數的表現,在過去的38年間,基本一樣,不管是從年化收益上看,還是回撤,其整體表現的相關性高達99.72%。

但是大家要知道,這個羅素1000指數,是一個設計上非常消極被動管理的指數,它的編制方法,真就是純粹的將美國市場上市值最大的前1000支股票,按照市值加權的方式組合起來,每年調倉一次。

那麼2者高達99.72%的相關性和幾乎一樣的年化收益率,帶來了2個有趣的角度:

標普500的主動性低。如果將羅素1000指數看作是最消極的基準指數,那麼標普指數按照其編制方式,至少算得上是SmartBeta。但是:

- 標普500指數在實際運營中是說一套做一套,並沒有採用過於主動的管理。

- 或者是,標普500的人絞盡腦汁嘗試了,但是失敗了,要想跑贏大盤(羅素1000指數)很難。

標普500的主動性高。如果將羅素1000看作是半個SmartBeta,因為它好歹比標普500指數多了500支市值較小的股票,增加了中小盤敞口,為指數提供了額外的小盤股回報。但是:

- 標普500指數的管理人非常厲害,從純數字的角度來講,它11.96%的年化,微微高於羅素1000指數的11.85%。

- 並且在過去的9年間,標普500和羅素1000的年化回報超過了市場上75%的基金(主動和被動,包括對沖基金)。

然而不管上述結論如何,都不妨礙這2個指數,成為市場公認的被動管理指數。

寫在最後

由於業務發展原因,我曾經管理的5支純主動型ETF在今年4月份,從上面的Actively Managed ETF(不追踪任何指數的ETF),通過SEC法案的重新申請,變成了追踪指數的ETF,而這5個ETF所追踪的指數,都是我們自己發布的非常主動的指數。

美國著名的金融網站Barron's上一位編輯,列舉了我們的ETF並撰文道“Well if you can't beat them, join them.” “如果你戰勝不了指數,你就加入被動指數俱樂部吧”。

她的意思是我們因為做主動管理ETF跑不贏指數,所以改做指數ETF(被動)了。我們其實是換湯不換藥好嗎。做跟踪指數的ETF,並不代表這個ETF是被動的。

我作為ETF從業者,看到這些花狸狐哨的名詞,想跟大家說:作為投資人,搞清主動(Active)和指數(Index)之間的概念,非常重要。

比如有人跟你說,這個ETF很好,是SmartBeta,可好了;或者:這個ETF是指數型的,風險低,放心買。你首先要想到的是,這個ETF是追踪什麼指數的?

ETF本身不能說明太多問題,只有其追踪的指數,才是最能反映出這個ETF最終風險和收益的本因。

指數也分主動和被動,不是叫指數,就是被動;也不是叫SmartBeta,就是Smart了。

大家還是要悠著點。知己知彼,百戰不殆。

【2018 美股投資】重磅再出擊~美股券商Firstrade (第一證券)大幅下調交易傭金至$2.95 每筆股票/ETF交易傭金(不限股數)從$4.95 下調至 $2.95,降幅超過40%。 每個期權合約從$0.65 下調至 $0.50,降幅超過 23%

【2018 外匯交易】英國最佳2大外匯經紀商實時點差比較(LMAX vs. Darwinex)

【2018 美股投資】重磅再出擊~美股券商TDAmeritrade大幅下調交易手續費至$6.95 每筆股票/ETF交易傭金(2018最新優惠活動)

2018 最新微牛證券(WeBull)優惠請詳閱--->最新優惠活動

最新老虎證券(Tiger Brokers)優惠請詳閱--->最新優惠活動

【2018 外匯交易】五點理由,你為什麼應該與英國FCA監管的外匯經紀商進行交易

內容僅供參考,本網站不涉及任何經營和推薦,所有內容皆可在網路和官網搜尋並找到資料,投資前請謹慎評估,本人不負任何責任 免責聲明 » 凡本網站註明來源網絡或其他網站,均為轉載稿,本網轉載出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其內容的真實性,也不構成任何投資建議。對於訪問者根據本網站提供的信息所做出的一切行為,本網站不承擔任何形式的責任。本網站僅提供經濟信息,並僅供參考;亦不提供證券、基金、銀行、保險、金融任何業務與服務;不推薦任何相關商品和服務;不與任何人簽署任何海外證券投資協議,不進行海外金融產品交易,不接受任何人投資資金。

留言列表

留言列表