基本上,除非你是高資產人士,對於外匯有需要作操作、避險、或交易投資,你可能需要直接對上銀行端直接拿取較佳的報價;否則,在外匯經紀商平台上交易,一般散戶

皆是在這行業最底層市場水池裡進行交易。

再者端看你開戶交易的外匯經紀商平台位於此生態系中位置,取得養分(報價),愈靠近頂端,則交易速度和點差就是他們的最佳優勢~~

平時,我們常常能夠看到中國人民銀行或外匯局發布有關外匯市場的相關政策,比如央行批准境外央行進入外匯市場、批准國泰君安或中信銀行進入外匯市場。

等等這些事件,常常被國內外匯投資者或從業者(銷售人員)解讀為“零售外匯/保證金外匯市場”的利好消息。

其實,上述的外匯市場就是所謂的“銀行間外匯市場”。它究竟是個什麼樣的市場?讓我們一起來看看。

當你看到“銀行間外匯市場”這麼幾個字的時候,腦子肯定有了一個模糊的概念,那就是這個市場是銀行或機構者玩的的一個場所,它是不對個人(零售)投資者開放的。

在這個市場上的玩家,通常都是至少持有幾百萬美金的商業銀行、大型對沖基金、跨國公司、華爾街投行及中央銀行等巨頭。

零售投資者必須知道,銀行間外匯市場的目的就是為其他市場參與者提供流動性,而銀行間外匯市場之間的競爭帶來的最大好處,就是合理的點差和公平的報價。

幾乎所有的零售經紀商平台的流行性或報價都來源於銀行間外匯市場,它們的交易情況能夠有效影響零售外匯市場貨幣對的點差、執行情況等。

大型金融機構可以通過銀行間電子外匯交易平台直接進入銀行間外匯市場交易。

電子經紀服務交易平台(Electronic Broking Services,EBS,現已更名為NEX Markets)和湯森路透交易平台(Thomson Reuters Dealing)是電子外匯交易兩家主要平

台,這兩家平台連接的外匯交易主體多達1000餘家。

誰是玩家?

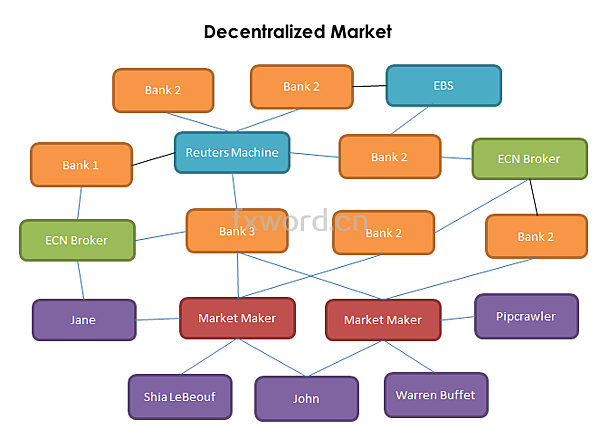

銀行間外匯市場是一個“去中心化”的市場,這個市場的“玩家”主要包括:商業銀行、投行、中央銀行、對沖基金和交易公司。

除了中央銀行不是以盈利為目的之外,其他所有的參與者都是為了牟取利益和獲取信息資源。

其中國際大型銀行佔據大多數,這些銀行是央行指定的履行做市商義務的銀行,同時被允許和央行在銀行間外匯市場直接進行交易。

外匯交易的資金流動絕大多數都掌控在10-15家大型商業銀行手裡,例如有:花旗銀行、德意志銀行、瑞士聯合銀行、匯豐銀行。

這些大型商業銀行從事外匯交易事務,保證銀行間外匯業務正常運轉。

在2016年歐洲貨幣雜誌(Euromoney)對日外匯交易量達到5.1萬億美元的全球外匯交易市場參與者進行的年度調查中,花旗以12.9%的份額仍排在全球外匯交易市場的第一位。

由於監管收緊,交易環境嚴峻,加上自動化程度提高,排在前五位的銀行的總體市場份額也降至44.7%的紀錄低點。

美國銀行業者搶占了歐洲同行的份額。

外匯交易市場排名前10位的銀行中有五家來自美國,而去年的榜單中,歐洲銀行業者佔據了六席。

2016年度全球10大銀行外匯交易市場份額:

1.花旗(Citigroup) 12.9%

2.摩根大通(JPMorgan Chase & Co) 8.8%

3.瑞銀(UBS) 8.8%

4.德意志銀行(Deutsche Bank) 7.9%

5.美銀美林(Bank of America Merrill Lynch) 6.4%

6.巴克萊(Barclays) 5.7%

7.高盛(Goldman Sachs) 4.7%

8.匯豐(HSBC) 4.6%

9.XTX Markets 3.9%

10.摩根士丹利(Morgan Stanley) 3.2%

這些銀行內部的結構不同,但是絕大多數都設立有外匯交易部門。

這些部門決定了為銀行客戶提供的報價。

外匯交易部門通常下設銷售平台和交易平台。

銷售平台處理客戶訂單;交易平台則負責貨幣對交易報價。

銀行交易員根據多重因素決定價格,包括當前市場匯率、交易量等。

銀行間外匯市場交易員常使用的兩種主要平台來自Reuters Dealing和NEX Markets(原毅聯匯業旗下的EBS)。

銀行間市場運行著一套信用系統,即銀行規模越大,兩家銀行之間的信用關係越好,那麼獲得的報價就越好。

同樣的,零售外匯經紀商資本越高,它能從銀行間市場獲得的報價就越好。

中央銀行是一國的貨幣管理當局,主要負責管理社會的貨幣供應量,制定實施貨幣政策。

中央銀行被認為是“最後貸款者”,它向商業銀行提供貸款,商業銀行再將貨幣貸款給一級交易商。

中央銀行也利用外匯儲備來維持本國貨幣匯率穩定。

外匯儲備是中央銀行資產負債表的一部分,被記在“負債”端。

雖然中央銀行一般不會干預匯率,但是歷史上還是出現過幾次央行干預匯率的例子。

例如:當某一貨幣被嚴重高估或者嚴重低估時,本國中央銀行會干預本國貨幣匯率,直到其回到合理的估值水平。

當中央銀行認為它應該干預匯率時,它會和幾個大型的一級交易商(主要是大型商業銀行)進行外匯交易,從而使其乾預措施影響力達到最大。

一般而言,中央銀行干預匯率的消息一旦擴散出去,相應的貨幣將會出現大量的買盤或者賣盤。

商業銀行、投行、交易公司和對沖基金一般都是以做市商的形式加入銀行間外匯交易市場。

做市商在市場上擁有定價權,為其他交易者提供買賣雙向報價,通過不斷的買賣來維持市場的流動性。

做市商可以承受一定的持倉頭寸風險,它們等待市場消息面變得有利,從而從中獲利。

一般情況下,在銀行間外匯市場交易中,每個貨幣對都會由一兩個對應的做市商負責,這些做市商通常是某個大型商業銀行,也可能是一個二級經紀商。

在全球各區域內,每個區域都有做市商負責該地區貨幣的交易事務。

例如,一個大型的商業銀行可以負責日本、倫敦和紐約的歐元/美元交易,外匯市場是24小時不間斷交易市場,各個時段上承下接,當上一時段的快結束時,就會在轉接到下一時段的進行交易。

到倫敦時間下午3點時,歐元/美元的交易就承接到紐約時段。

少數幾個大型金融機構專門負責某一個貨幣對,因而,並不是四五個做市商負責20多個貨幣對,而是每個貨幣對都由一兩個對應的做市商負責。

對於新興市場貨幣的交易,交易一般會集中在某一時段內進行。

比如,對於智利比索或者巴西雷亞爾,可能會由一兩個做市商負責,集中在北美時段處理交易。

【2018 美股投資】重磅再出擊~美股券商Firstrade (第一證券)大幅下調交易傭金至$2.95 每筆股票/ETF交易傭金(不限股數)從$4.95 下調至 $2.95,降幅超過40%。 每個期權合約從$0.65 下調至 $0.50,降幅超過 23%

【2018 外匯交易】英國最佳2大外匯經紀商實時點差比較(LMAX vs. Darwinex)

最新老虎證券(Tiger Brokers)優惠請詳閱--->最新優惠活動

【2018 外匯交易】五點理由,你為什麼應該與英國FCA監管的外匯經紀商進行交易

內容僅供參考,本網站不涉及任何經營和推薦,所有內容皆可在網路和官網搜尋並找到資料,投資前請謹慎評估,本人不負任何責任 免責聲明 » 凡本網站註明來源網絡或其他網站,均為轉載稿,本網轉載出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其內容的真實性,也不構成任何投資建議。對於訪問者根據本網站提供的信息所做出的一切行為,本網站不承擔任何形式的責任。本網站僅提供經濟信息,並僅供參考;亦不提供證券、基金、銀行、保險、金融任何業務與服務;不推薦任何相關商品和服務;不與任何人簽署任何海外證券投資協議,不進行海外金融產品交易,不接受任何人投資資金。

留言列表

留言列表